美芯晟拟募资10亿元科创板上市 毛利率低于同业平均水平

整体来看,美芯晟股东结构较为复杂,同时,该公司在上市前一年才实现扭亏为盈,毛利率水平与同业比较仍较低。

近年来,手机对电源管理芯片的要求越来越高,例如手机摄像头的增加意味着需要更多的电源管理芯片,而快速充电、无线充电和电池安全等各方面的因素,对电源管理芯片的质量提出了更高的要求。

美芯晟科技(北京)股份有限公司(下称美芯晟)是一家专注于高性能模拟及数模混合芯片研发和销售的集成电路设计企业。公司主要产品为高集成度MCU数字控制SoC电源——无线充电芯片,以及模拟电源——LED照明驱动芯片。目前,公司产品已进入如小米、荣耀、传音等众多主流智能终端厂商,以及昕诺飞、朗德万斯、通士达等LED照明厂商的供应链体系。

近日,美芯晟向上交所递交招股书,拟于科创板上市。本次IPO公司拟募集资金10亿元,其中1.45亿元用于LED智能照明驱动芯片研发及产业化项目、3.04亿元用于无线充电芯片研发及产业化项目、1.51亿元用于有线快充芯片研发项目、2.01亿元用于信号链芯片研发项目,其余1.99亿元用于补充流动资金。

《投资时报》研究员查阅招股书注意到,美芯晟股东结构较为复杂,穿透后可以发现,公司的供应商及本次IPO的保荐机构均直接或间接持有股份。此外,该公司在上市前一年才实现扭亏为盈,但毛利率水平较同业仍然较低,并且存在研发投入大幅波动的情况。

毛利率低于同业平均水平

招股书披露数据显示,2019年至2021年(下称报告期),美芯晟分别实现营业收入1.5亿元、1.49亿元和3.72亿元,2021年获得显著增长,三年复合增长率高达57.3%。同期公司净利润分别为-1918.12万元、-1117.01万元和3261.12万元;扣非后净利润分别为-2134.46万元、-1955.48万元和5958.6万元。2020年及之前公司均未实现盈利,2021年才扭亏为盈。

值得注意的是,报告期内公司因股权激励计划确认的费用分别为312.77万元、106.9万元和3324.57万元,2021年公司进行了大额股权激励计划,对当年净利润产生了一定影响。

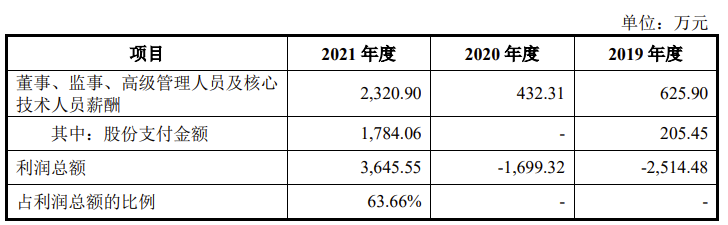

不仅如此,招股书显示,2019年和2020年公司董事、监事以及高级管理人员及核心技术人员的薪酬分别为625.9万元和432.31万元,而2021年突增为2320.9万元,较上年同期增长436.86%,占利润总额的比例高达63.66%。

扭亏为盈首年,并且是上市前的一年,公司便匆匆加大股权激励投入,并大幅提高董事、监事以及高级管理人员及核心技术人员薪酬水平,其中的原因值得关注。《投资时报》研究员就此事电邮沟通提纲至美芯晟相关部门,截至发稿尚未得到回复。

此外,截至2021年10月31日美芯晟经审计的净资产账面值为5.99亿元,净资产评估值为6.53亿元,而此次IPO公司募资额是净资产的1.67倍,这一点也一定程度上会让投资者感到疑惑。

虽然净利润上实现了由亏转盈,但美芯晟的毛利率水平在行业中的表现并不亮眼。报告期各期,该公司综合毛利率分别为18.61%、22.42%和40.98%,主营业务毛利率分别为18.4%、22.42%和40.98%,虽然呈现逐年上升趋势且2021年提升显著。但是,与同业可比公司相比,始终低于同业平均水平,同期可比公司平均毛利率分别为33.63%、34.89%和46.88%。对此,美芯晟解释称,主要系公司发展阶段及产品结构与可比公司存在差异。

另外,该公司的经营活动现金净流量情况也尚未得到转变。报告期内,美芯晟经营活动产生的现金流量净额分别为-1877.19万元、-3212.2万元和-272.94万元,虽然经营活动现金净流出程度明显收窄,但公司日常经营活动产生的现金净流出状态仍未扭转。

对于科创板上市企业来说,研发能力是投资者关注的重点之一。报告期内,美芯晟研发投入分别为3195.69万元、3681.51万元和6198.22万元,占当期营业收入的比例分别为21.26%、24.7%和16.66%,研发投入占比波动幅度较大,且2021年研发投入提升程度明显没有赶上营业收入增长的步伐。

股权构成复杂

从股权结构来看,本次IPO前,Leavision直接持股比例为21.2%;Auspice直接持股比例为4.62%的股份;珠海博晟芯直接持股比例为3.27%;珠海轩宇直接持股比例为2.42%。Leavision通过直接持有和一致行动协议约定,控制美芯晟31.51%股份的表决权,为美芯晟控股股东。而Leavision为程宝洪100%持股,因此,程宝洪通过间接持有和一致行动协议约定,控制了公司31.51%股份的表决权,对公司形成控制,为公司的实际控制人。

由于控股股东Leavision为在英属维尔京群岛注册的外资股东,实际控制人程宝洪为美国国籍,美芯晟实质上为一家外资控股企业。此外,公司副总经理、核心技术人员刘柳胜也为美国国籍。

《投资时报》研究员还看到,本次IPO公司保荐人、主承销商中信建投证券也入股了美芯晟。2021年7月,中信建投证券全资子公司中信建投资本管理有限公司通过深圳润信、厦门济信及潍坊国维公司增资共计1亿元入股美芯晟,中信建投证券据此间接持有美芯晟0.72%的股份。

除了保荐人,美芯晟的股东里还有公司供应商。2021年10月,西安天利以1500万元增资美芯晟,目前持股0.58%,西安天利的合伙人华天科技(002185.SZ)持有西安天利66.67%的股份,是西安天利的大股东。而报告期内,华天科技始终是美芯晟前五大供应商之一,主要提供封装测试。

此外,美芯晟还有一个重磅投资者。2021年8月30日,美芯晟引入哈勃投资,由哈勃投资向公司注资1.2亿元,在美芯晟增资和变更为股份制公司之后,哈勃投资持有美芯晟352.47万股股份,持股比例为5.87%,是公司第六大股东。《投资时报》研究员从公开信息看到,哈勃投资的出资结构主要为华为技术有限公司和华为终端(深圳)有限公司。

在复杂的股东结构下,其关联交易也不容忽视。《投资时报》研究员注意到,公司前五大客户中存在一家名为杭州耀友科技有限公司(下称杭州耀友)的企业。该公司是持有美芯晟6.45%的大股东以及创始人之一程才生之子程超控制并担任董事及高管的企业,二者符合关联方认定。

据招股书披露,报告期内杭州耀友一直是美芯晟的经销商之一,主要向美芯晟采购LED照明驱动芯片产品用于对外销售,各年销售规模分别为1679.9万元、2746.49万元和2647.79万元,占美芯晟各期营业收入的比重分别为11.17%、18.43%和7.12%。2020年杭州耀友还一度成为美芯晟的第一大客户。

美芯晟在招股书表示,公司对经销商的选择主要对商业信誉、合作稳定性、资金实力、销售网络等方面进行评估。

然而,美芯晟与杭州耀友之间的关系还不止如此。2021年美芯晟为交易便利性,通过杭州耀友针对历史合作供应商生产的少量部分型号晶圆进行采购。同年,公司还预付杭州耀友135.55万元用于晶圆采购。

《投资时报》研究员从天眼查看到,杭州耀友成立于2013年,注册资本200万元,2018年曾因登记的住所或经营场所无法联系而被列入企业经营异常名录。目前公司人员规模不足50人,参保人数仅8人。(李璐)